鸿铭智能IPO:实控人12位亲属在公司任职或曾任职 第一大客户为股东遭深交所追问

本网财经3月23日讯本网财经了解到,广东鸿铭智能股份有限公司(下称“鸿铭智能”)更新招股说明书。鸿铭智能本次拟公开发行股票不超过1,250万股,全部为发行新股,原股东不公开发售股份,本次发行股数占发行后总股本的比例不低于25%。鸿铭智能曾于2020年4月28日向上交所提交科创板上市申请,在审期间中介机构曾接受过现场督导。2021年1月19日,撤回申请文件。而后于2021年6月25日转战深交所创业板寻求上市,同年7月20日接受问询。

证监会网站3月22日刊登的《关于广东鸿铭智能股份有限公司首次公开发行股票并在创业板上市申请文件审核问询函的回复》显示,鸿铭智能连遭深交所24问,前次IPO申报、房屋租赁、主要客户等问题被重点问及。

成立于2002年11月的鸿铭智能是一家集研发、生产和销售于一体的包装专用设备生产商,主要营业产品包括各种自动化包装设备和包装配套设备,产品主要使用在于消费类电子包装盒、食品烟酒盒、医药保健品盒、化妆品盒、珠宝首饰盒、礼品盒、服装服饰盒等各类精品包装盒及纸浆模塑制品的生产。

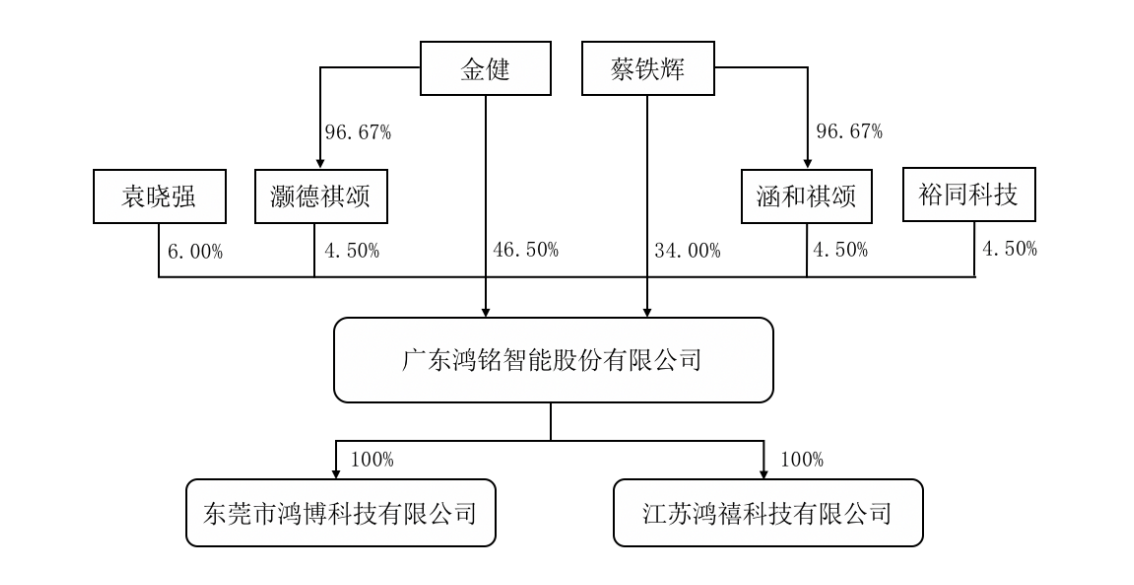

股权结构上,鸿铭智能实际控制人为金健、蔡铁辉夫妇,合计控制公司89.50%的股权。金健任董事长、总经理且为核心技术人员,蔡铁辉担任公司董事、国外销售部经理。公司共六名股东,其中,金健持股46.50%,蔡铁辉持股34%,袁晓强持股6%,涵和祺颂持股4.50%,灏德祺颂持股4.50%,裕同科技持股4.50%。

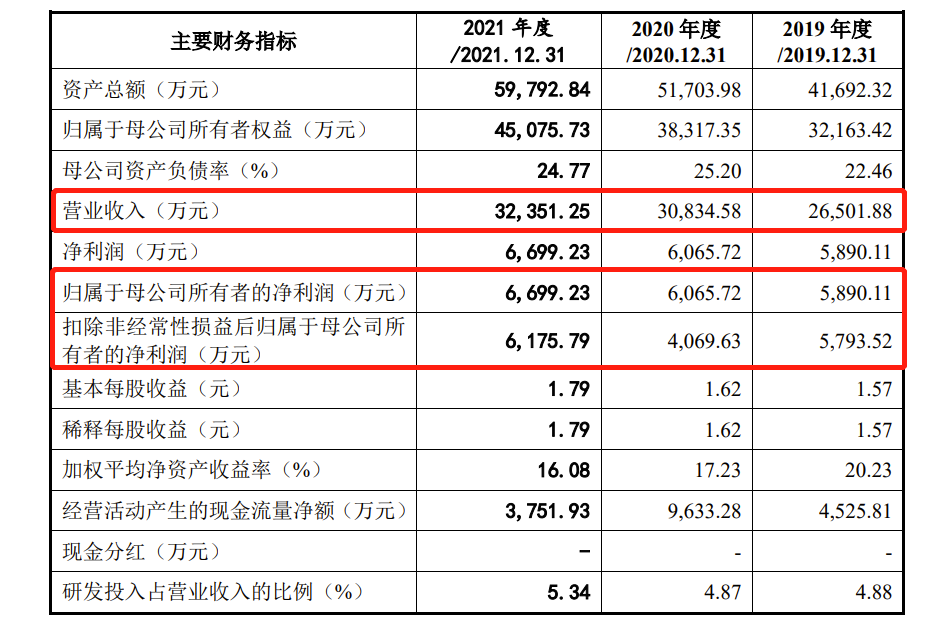

财务数据方面,依据招股书,在2019年-2021年(下称:报告期),鸿铭智能实现盈利收入分别为2.65亿元、3.08亿元、3.24亿元,同期净利润分别为5,890.11万元、6,065.72万元、6,699.23万元,扣非后净利润分别为5,793.52万元、4,069.63万元、6,175.79万元。

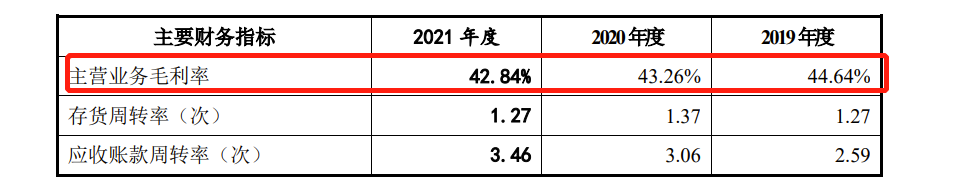

毛利率方面,2019年-2021年,鸿铭智能主要经营业务毛利率分别是44.64%、43.26%和42.84%,逐年下滑。

本网财经查阅招股书发现,报告期内,鸿铭智能实际控制人的12位亲属在公司任职或曾经任职,其中曾晴担任副总经理、董事会秘书,其他11位亲属分别在研发技术中心、行政部、证券部、生产制造中心等部门任职。鸿铭智能自述存在实际控制人亲属持续在发行人处任职并领取薪酬的情况,从而存在治理风险和经济利益被实际控制人亲属侵占的风险。

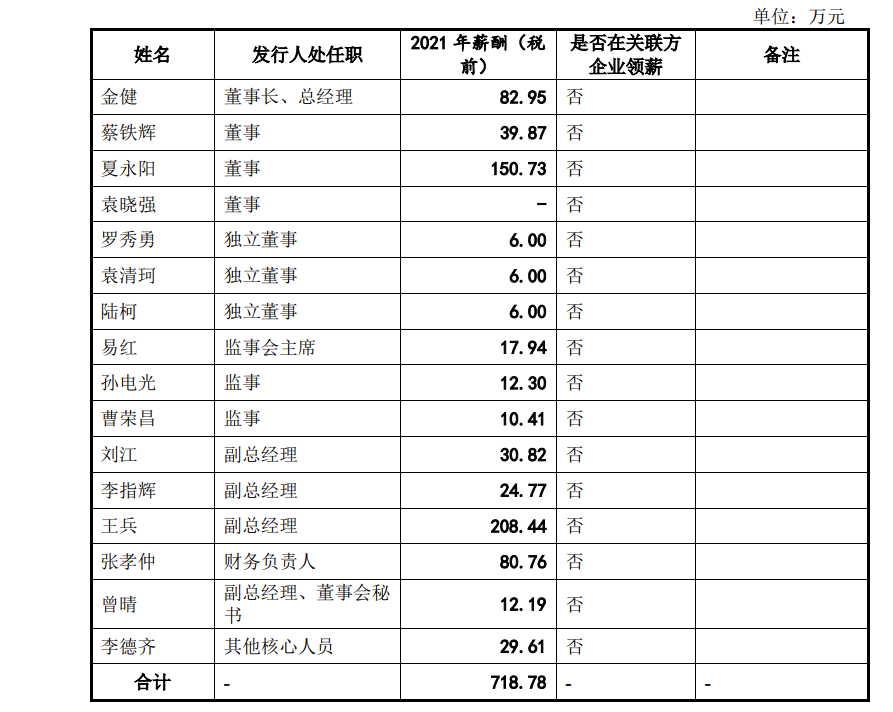

招股书显示,2021年鸿铭智能董事、监事、高级管理人员及别的核心人员在公司领取薪酬。据统计,在鸿铭智能领取薪酬的董事、监事及高管等共计16人,2021年累计领取薪酬共计718.78万元,其中薪酬高于100万元的有2人。

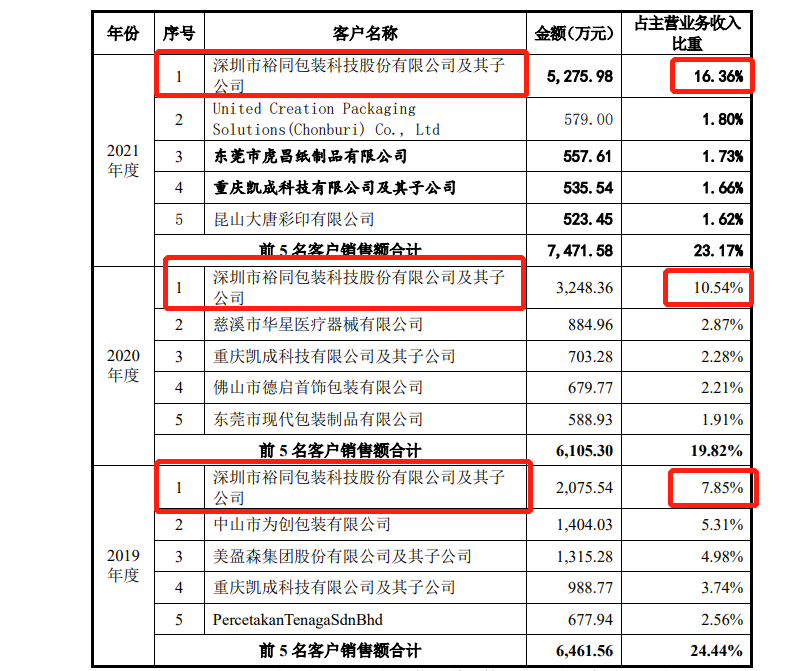

招股书显示,裕同科技持续三年为鸿铭智能第一大客户,2019-2021年占比分别为7.85%、10.54%、16.36%。裕同科技以18,899,972.70元的价格于2016年12月受让代飞翔持有的鸿铭有限4.50%的股权,每1元注册资本对应的价格为35.70元。

裕同科技既是客户又是股东,在问询中,深交所要求鸿铭智能说明裕同科技的出资背景,入股后与裕同科技的订单是否显著增加,是不是真的存在影响企业独立性的因素或潜在安排,是不是真的存在变相利益输送;

值得注意的是,鸿铭智能存在厂房租赁及搬迁风险,截至招股说明书签署日,鸿铭智能租赁的经营场所产权存在瑕疵。鸿铭智能向汇景实业租赁的15,975㎡厂房未办理房产证,土地性质为工业用途的国有土地;鸿铭智能向坤庆泡绵租赁的七处合计20,271.00㎡厂房未办理房产证,土地性质为工业用途的集体土地。鸿铭智能租赁的上述厂房产权存在瑕疵,存在受产权瑕疵影响不能接着使用的风险,因此导致搬迁或另行租赁其他房产替代现有厂房,最终会带来经营损失和搬迁损失,根据测算,搬迁租赁厂房所造成的费用和损失最重要的包含人工和运输费用、现有厂房装修费损失、误工损失,可能会产生的费用为129.96万元至173.93万元,占鸿铭智能2021年总利润的比例为1.69%至2.26%。

而关于厂房产权存在瑕疵,在问询中,深交所要求鸿铭智能说明租赁存在法律瑕疵的房屋或土地、使用集体用地的合法合规性及存在的风险,是否有解决措施、替代方案。

鸿铭智能本次拟募集资金2.83亿元,用于东城广东鸿铭智能股份有限公司总部项目—生产中心、东城广东鸿铭智能股份有限公司总部项目—营销中心、东城广东鸿铭智能股份有限公司总部项目—营销中心。

实控人12位亲属在公司任职或曾任职的鸿铭智能能否顺利上市,本网财经后续将持续关注!